LES SCPI

Bénéficier de la stabilité des rendements de l’immobilier en investissant dans les SCPI.

POURQUOI INVESTIR SUR LES SCPI ?

GÉNÉRER DES REVENUS COMPLÉMENTAIRES

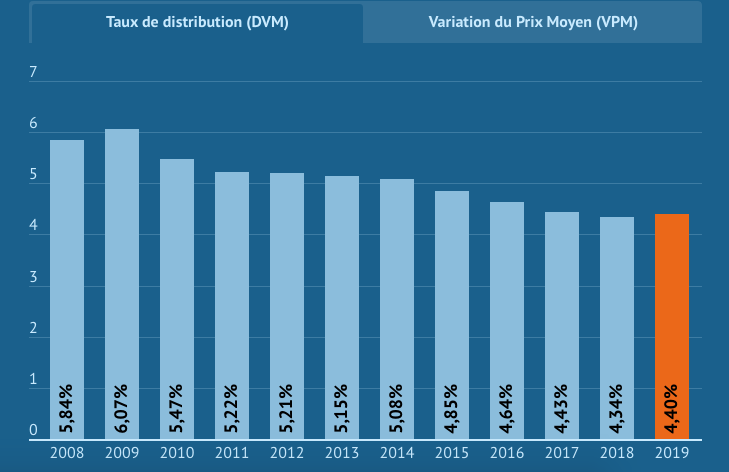

Un rendement stable

Depuis 10 ans, le rendement des meilleures SCPI s’établit à plus de 6% annuel.

Le rendement moyen des SCPI en 2019 s’établit à 4,40%.

DÉVELOPPER MON PATRIMOINE

La revalorisation des SCPI

Avec un effort d’épargne faible, vous pouvez bénéficier de l’effet de levier du crédit pour vous enrichir sur la durée.

PRÉPARER LA RETRAITE

Des enveloppes adaptées

La SCPI peut être investie sous plusieurs formes : en cash en direct, en nue-propriété, à crédit par effet de levier, au sein d’une assurance-vie…

POURQUOI CHOISIR IB GESTION PRIVÉE ?

COMPRENDRE LES SCPI

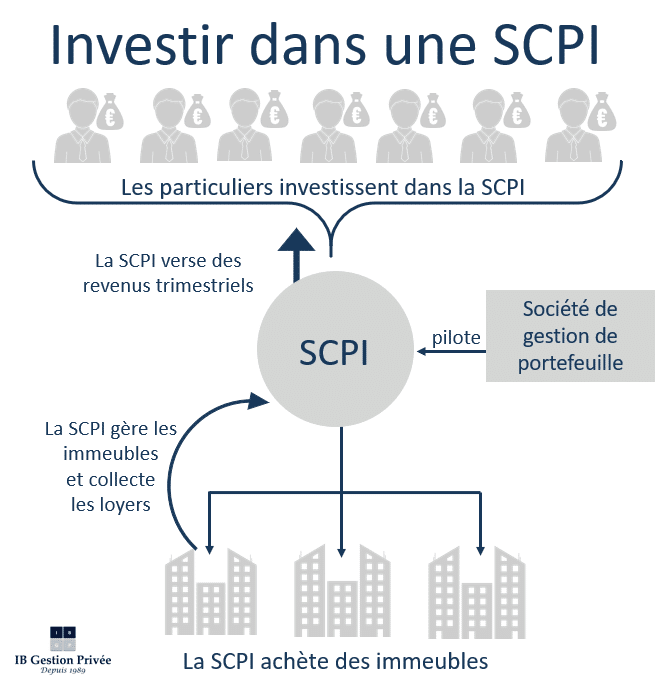

Les SCPI, ou « Pierre Papier » sont des organismes de placement collectif ayant pour fonction l’acquisition et la gestion d’un patrimoine immobilier.

L’argent collecté auprès des épargnants sera placé dans la SCPI et utilisé dans l’investissement d’un parc immobilier.

Chaque épargnant deviendra alors associé de la SCPI et propriétaire d’un pourcentage du parc immobilier. Un revenu trimestriel est versé au travers de la collecte des loyers et redistribué auprès des épargnants et de la société de gestion

LA CLASSIFICATION DES SCPI

Il existe plusieurs types de SCPI, et plusieurs moyens de les classifier. Généralement on les distingue par leur logique d’investissement :

Les SCPI de distribution :

- Objectif : générer des revenus importants et stables dans le temps.

Cette catégorie, aussi appelées les SCPI « classiques », ont un patrimoine immobilier constitué d’actifs du secteur tertiaire c’est à dire de bureaux, mais peuvent être également axées sur des commerces ou locaux d’activités. On peut donc également en trouver des diversifiées, ou spécialisées sur une zone géographique (cf SCPI régionales).

De valorisation (ou de Plus-Value) :

- Objectif : Créer une plus-value à terme à la revente de ses immeubles.

Cette classe de SCPI joue plus particulièrement sur une variation positive de la valeur de leurs biens lors de sa liquidation. La durée de vie de ces SCPI est par conséquent moins importante (environ 15ans contre 50 ans pour une SCPI de distribution). Leur patrimoine immobilier est plus généralement composé de logements et notamment sur les secteurs des grandes métropoles françaises.

Fiscales :

- Objectif : Défiscaliser tout en se créant un capital et des revenus fonciers.

Ce type de SCPI est composé d’actifs immobiliers éligibles aux différents dispositifs de défiscalisation (Malraux, Pinel, Duflot..) permettant de bénéficier ainsi de ces avantages.

Ces différents types de SCPI ne sont pas forcément à souscription ouverte. Elles peuvent être à capital fixe ou bien à capital variable :

Capital fixe :

- Le nombre de parts est fixe jusqu’au moment ou la société de gestion décide de faire une augmentation en capital. Cependant en dehors de ces périodes d’augmentation de capital, il reste possible d’acquérir des parts de cette SCPI sur le marché secondaire lorsqu’un associé décide de céder celles-ci.

Capital variable :

- Ici le nombre de parts varie dans le temps en fonction des retraits ou souscriptions de parts. Cependant il reste la possibilité pour la société de ne pas faire croitre le nombre de ses parts. Par conséquent celle-ci ne retient que le nombre de souscription qui sera compensé par des retraits. Dans le cas où le nombre de souscriptions n’est pas suffisant pour assurer cette compensation, il reste à la société de gestion la possibilité de vendre des biens afin de compenser

FISCALITÉ DE LA SCPI

D’un point de vue fiscal :

Les revenus distribués par la SCPI sont fiscalisés, et donc à préciser sur la déclaration des revenus annuelle. La fiscalité de ces actifs est sensiblement la même que celle attribuée à un bien immobilier.

Les SCPI fiscales quant à elles disposent d’avantages fiscaux spécifiques à leur situation.

CONSEILS POUR BIEN CHOISIR SA SCPI

Il est important de bien sélectionner ses SCPI.

Pour cela, il y a plusieurs critères à regarder.

Vous trouverez un tour d’horizon des différents critères.

| Capitalisation en M € | TRI 5 ans | TRI 10 ans | |

|---|---|---|---|

| Total des SCPI classiques | 29 196,11 | 6,33% | 9,24% |

| Bureaux | 22 205,19 | 5,25% | 8,42% |

| Commerces | 4 640,72 | 8,10% | 10,32% |

| Spécialisées | 331,48 | 6,41% | 7,69% |

| Diversifiées | 2 019, 52 | 7,13% | 10,32% |

Comparatif SCPI

Comparatif SCPI

| Société de gestion | Nom de la SCPI | Rendement 2019 (TDVM) | VL (Prix de la part, valeur de souscription) | Souscription minimum | Dominante Sectorielle (Bureau, Commerce, Santé, Logistique, Diversifée, Plus-value, Habitation) | Capitalisation au 1T 2020 (en Euros) | Région (Paris IDF, Régions, Diversifié, Europe) | Taux d'occupation financier |

|---|---|---|---|---|---|---|---|---|

| Advenis | Eurovalys | 4,50% | 1015€ | 1015€ | Bureaux | 501 230 000€ | Europe | 93,38% |

| AEW Ciloger | Actipierre Europe | 4% | 210 € | 2100€ | Commerces | 892 389 330€ | Régions | 96,49 % |

| Alderan | Activimmo | / | 610 € | 6100 € | Locaux d'activités / Logistique | 13 577 990€ | Ile de France | 100 % |

| Altixia REIM | Altixia commerces | 6,28% | 200 € | 2000€ | Commerces | 31 287 600€ | Ile de France | 70,5 % |

| Amundi Immobilier | Edissimmo | 4% | 237 € | 237€ | Bureaux | 3 600 000 000€ | Paris IDF | 84,91 % |

| Atland Voisin | Foncière Remusat | 5,31% | 534 € | 1035€ | Commerces | 55 621 960€ | Régions | 94,11 % |

| Atland Voisin | Epargne Pierre | 5,85% | 205 € | 2050€ | Bureaux / Commerces | 1 140 404 955€ | Régions | 95,70 % |

| Atream | Atream Hôtels | 4,75% | 1000 € | 5000 € | Hôtels | 210 538 200€ | Europe | 96,6% |

| Corum | Eurion | 4,5% | 200 € | 200€ | Commerces | 18 240 000€ | Europe | 100 % |

| Corum | Corum Origin | 6,05% | 1090 € | 1090€ | Bureaux | 1 899 000 000€ | Europe | 98,05 % |

| Corum | Corum XL | 6,26% | 189 € | 189€ | Bureaux | 737 000 000€ | Europe | 99,9 % |

| Fiducial Gérance | Buroboutic | 4,42% | 267€ | 2670€ | Diversifiée | 388 250 000€ | Régions | 91,16% |

| Inter Gestion | Cristal Rente | 5,02% | 1236 € | 1236€ | Diversifiée | 193 431 314€ | Régions | 95,47 % |

| Kyaneos AM | Kyaneos Pierre | 6,81% | 1060 € | 10600 € | Diversifiée | 24 470 000€ | France | 84,4% |

| La Française | Epargne foncière | 4,4% | 827 € | 827€ | Bureaux | 2 843 612 209€ | Paris IDF | 90,7 % |

| La Française | Pierval Santé | 5,05% | 1000 € | 5000€ | Santé | 1 004 834 850€ | Europe | 99,34 % |

| Norma Capital | Fair invest | 4,35% | 200 € | 1000€ | Santé / Education / Services sociaux | 8 421 000€ | Ile de France | 100 % |

| Norma Capital | Vendome Régions | 6,1% | 655 € | 3275€ | Bureaux | 164 000 000€ | Régions | 97 % |

| Novaxia | Neo | 6,47% | 180 € | 180€ | Bureaux, Hôtels | 2 380 000 000€ | Europe | 100 % |

| Paref | Interpierre France | 5% | 1050 € | 5250€ | Bureaux / Activités | 1 873 000 000€ | Régions | 96,6 % |

| Paref | Novapierre Allemagne 2 | / | 250 € | 2500€ | Commerces | 1 173 000 000€ | Europe | 100 % |

| Paref | Novapierre 1 | 4,21% | 440 € | 2200€ | Commerces | 1 906 000 000€ | Paris IDF | 91,10 % |

| Perial | PFO 2 | 4,61% | 196 € | 5000€ | Bureaux | 2 360 000 000€ | Paris IDF | 88,3 % |

| Perial | PF Grand Paris | 4,38% | 532 € | 5100€ | Bureaux | 902 000 000€ | Région Parisienne | 83,4 % |

| Perial | PFO | 4,92% | 650 € | 5000€ | Bureaux | 778 000 000€ | France et Europe | 92,3% |

| Primonial | Primopierre | 5,92% | 208 € | 2080€ | Bureaux | 3 061 393 920€ | Région Parisienne | 89,1 % |

| Primonial | Primovie | 4,51% | 203 € | 2030€ | Santé | 3 100 000 000€ | Paris IDF | 94,4 % |

| Primonial | Patrimmo Commerce | 4,61% | 197 € | 1970€ | Bureaux , Commerces | 758 302 053€ | Régions | 93,2 % |

| Sofidy | Efimmo | 4,97% | 237 € | 2370€ | Bureaux | 1 488 012 084€ | Région Parisienne | 94,54 % |

| Sofidy | Sofiprime | / | 252 € | 25200€ | Logements | 16 998 020€ | Paris | 100 % |

| Sofidy | Immorente | 4,64% | 337 € | 1348€ | Commerces | 3 411 711 838€ | Europe | 93,61 % |

| Sofidy | Immorente 2 | 2,95% | 305 € | 30500€ | Commerces | 92 415 000€ | Régions | 97.76 % |

| Sofidy | Sofipierre | 4,51% | 615 € | 6150€ | Commerces | 118 369 665€ | Régions | 90 % |

LISTE DE NOS SCPI

Sofipierre

Reconvertie aujourd’hui en SCPI classique diversifiée, SOFIPIERRE est une SCPI confidentielle menant une stratégie d’acquisition sélective et opportuniste.

Pierval Santé

Créée en 2013, Pierval Santé est une SCPI d’entreprise thématique, dédiée aux actifs immobiliers de santé.

PF Grand Paris

Investissez dans un projet immobilier d’envergure. Avec 200 km de métro et 57 gares créées d’ici 2030, le projet du Grand Paris est porteur d’une dynamique immobilière et économique inédite.

Novapierre Allemagne 2

Novapierre Allemagne 2 est une SCPI à capital variable qui a vocation à distribuer un revenu trimestriel potentiel.

Novapierre 1

Novapierre 1 est une SCPI à capital variable qui a vocation à distribuer un revenu trimestriel potentiel.

Kyaneos Pierre

Kyaneos Pierre, SCPI à capital variable, est une des premières SCPI de rendement investie principalement en immobilier résidentiel.

Interpierre France

Interpierre France est une SCPI à capital variable qui a vocation à distribuer un revenu trimestriel potentiel.

Immorente 2

Immorente 2 est une SCPI à capital fixe spécialisée dans les murs de commerces de qualité.

Immo Placement

IMMO PLACEMENT est une SCPI à capital fixe de locaux de bureaux, locaux commerciaux, locaux d’activité sur l’ensemble du territoire français.

FONCIERE REMUSAT

FONCIERE REMUSAT est une SCPI de rendement à capital fixe, crée en 1989 par la société de gestion Voisin.

Ficommerce

La SCPI FICOMMERCE est une SCPI à capital variable principalement investie en commerces.

Epargne Pierre

EPARGNE PIERRE est une SCPI à capital variable ayant pour objectif la constitution d’un patrimoine immobilier diversifié tant sur le plan géographique que locatif.

Cristal Rente

CRISTAL RENTE est une SCPI de rendement diversifiée pure player commerces.

Corum origin

Depuis 2012, la SCPI phare CORUM Origin sélectionne certains pays où il est opportun d’investir lorsque le marché immobilier est en bas de cycle.

Buroboutic

BUROBOUTIC est une SCPI à capital variable diversifiée en bureaux et commerces.

Atream Hôtels

Atream Hôtels est une SCPI de rendement à capital variable. Elle vise la constitution et la gestion, sur le long terme, d’un patrimoine immobilier locatif dans le secteur hôtelier et touristique en France et dans les pays de la zone Euro.