Avec le système de retraite actuel, qui est de plus en plus en difficulté, les retraites ne cessent de baisser.Il est, à présent, devenu indispensable de penser à se constituer une retraite par soi-même, car nous ne pourrons plus compter sur les retraites de base.Et ceci est d’autant plus vrai, lorsque l’on est indépendant, libéral, où la baisse de revenus à la retraite est considérable.

Les Bases : qu’est-ce qu’un plan épargne retraite (PER) ?

Le PER, une révolution dans la Préparation à la Retraite

Le PER, Plan d’Épargne Retraite, marque une avancée considérable dans la gestion de l’épargne pour la retraite.

Cette solution se décline en trois variantes pour s’adapter à des situations financières diverses : le PER Individuel, le PER Collectif d’Entreprise, et le PER Obligatoire d’Entreprise.

Ce produit d’épargne retraite, lancé le 1er octobre 2019, et né de la loi PACTE, marque une nouvelle ère dans la planification financière pour la retraite.

Le PERIN (PER individuel) vient succéder au Perp (Plan d’épargne retraite populaire) et le contrat Madelin (contrat d’épargne retraite pour les travailleurs non-salariés : TNS).

À noter qu’il est possible de transférer facilement des fonds de vos anciens plans d’épargne retraite vers votre nouveau PER Individuel. Cela permet une centralisation de vos actifs pour une gestion plus aisée.

Nous nous penchons ici sur le PER Individuel (PERIN), un outil essentiel pour la constitution d’un capital retraite.

Mais alors, en quoi ça consiste ?

Le PER Individuel a pour vocation première de vous permettre d’épargner de manière efficace pendant votre vie active. Il vous donnera l’occasion de disposer d’un capital important permettant de générer des revenus ou de recevoir une rente, lorsque vous atteignez l’âge de la retraite.

Une fois que vous avez capitalisé sur votre PER Individuel, vous avez la possibilité de choisir comment investir votre épargne.

Les options d’investissement sont nombreuses : Elles peuvent inclure des fonds en euros, des unités de compte, et d’autres choix de gestion.

Il est crucial de comprendre les différentes options et de prendre en compte votre profil de risque, vos objectifs financiers et votre horizon de placement lors de la sélection de vos investissements.

- Pour qui ?

Le Plan d’Épargne Retraite (PER) est ouvert aux particuliers mais aussi aux travailleurs indépendants, comme les professions libérales (médecins, chirurgiens-dentistes, kinésithérapeutes, expert-comptable, avocats, notaires… par exemple).

Cela offre ainsi une opportunité de planification financière pour la retraite à un grand nombre de personnes, quel que soit leur statut professionnel ou leur âge.

Le PERIN est même accessible à un large éventail de personnes. On y retrouve les individus en cumul emploi-retraite, ceux qui ont déjà pris leur retraite, et bien d’autres à condition d’avoir des revenus d’activité permettant d’avoir un plafond retraite.

Jusqu’à la loi de finance 2024, il était même possible pour des parents de faire souscrire à des enfants mineurs un PER. Cela permettait à des parents de réduire leur base imposable puisque leurs enfants étaient dans le même foyer fiscal.

- Quand ?

Il peut être ouvert à tout moment et il n’y a pas de durée minimale d’épargne.

Le PER reste bloqué jusqu’à la retraite sauf avec les cas de sortie anticipée (acquisition résidence principale, et des cas graves et accidents de la vie…).

Pour bien préparer la retraite, nous préconisons une ouverture le plus tôt possible pour différentes raisons que nous vous présenterons ci-dessous.

Raison N°1 : Un système de retraite par répartition en péril

Situation et état du système de retraite

- Un système de répartition…

En France, le système de retraite repose sur le principe de répartition et de solidarité entre les générations depuis 1945, avec une réelle volonté de préserver ce système.

Les cotisations des actifs actuels paient les pensions de retraite des retraités actuels. Et lorsque l’actif devient à son tour retraité, sa pension est financée par les cotisations des actifs nouveaux.

Ce système de répartition et de solidarité se traduit par un mode d’adhésion obligatoire.

- Qui repose sur un équilibre…

Le système de retraite français repose donc sur un équilibre constant entre les cotisants et les retraités.

Des facteurs, comme les changements démographiques et l’évolution des carrières professionnelles dans notre société, ont donc un impact important sur la santé du système de retraite en France.

- A tendance préoccupante.

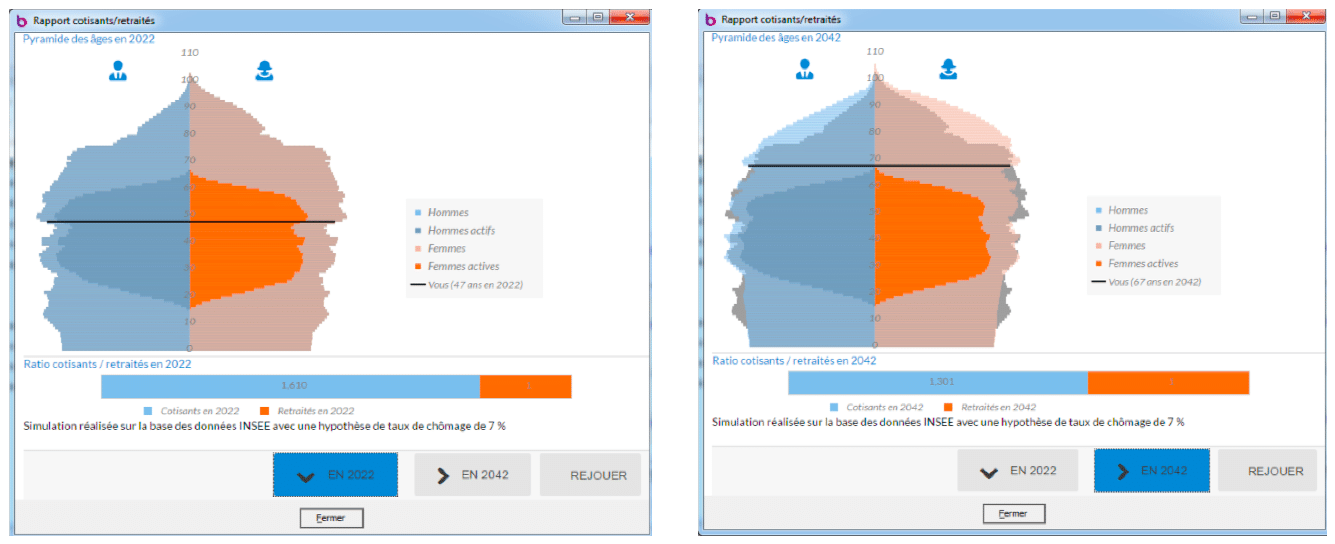

La situation est préoccupante : Il y avait 1,61 cotisants pour 1 retraité en 2022 et les prévisions annoncent 1,301 cotisants pour 1 retraité en 2042.

Sur les graphiques suivants, on peut voir l’évolution du rapport entre le nombre de personnes en emploi qui cotisent au système des retraites et le nombre de retraités. Cela témoigne d’une santé préoccupante du système des retraites français aujourd’hui.

- Bilan et solution

Une partie importante de la population française, aujourd’hui, n’a plus la capacité de répondre à ses besoins uniquement avec la pension de retraite qui lui est versée.

Les travailleurs non-salariés ont, eux, en général une baisse drastique de leurs revenus de retraite quel que soient leur caisse de retraite.

Un départ en retraite est, dans la majeure partie du temps, synonyme de baisse de ses revenus.

Une épargne supplémentaire et complémentaire, pour préparer au mieux les années de retraite, est donc quasi-indispensable.

Il faut donc assurer des revenus complémentaires qui permettent de répondre à vos besoins dès le départ à la retraite. Parmi les solutions envisageables et proposées on retrouve le PER.

Dans un contexte où l’incertitude règne quant au montant des prestations de retraite futures, le PER devient d’autant plus essentiel.

Raison N°2 : Déduction d’impôt disponible avant la fin d’année

Le Plan d’Épargne Retraite (PER) ne permet pas de bénéficier d’une diminution du montant total de l’impôt à payer à proprement parler.

En revanche, il offre une déduction fiscale à l’entrée : les montants que vous versez sur votre PER peuvent être déduits de votre revenu imposable.

=> votre revenu imposable est réduit grâce à cette déduction. Cela se traduit par une diminution du montant final de l’impôt que vous devrez payer, ce qui procure un réel avantage fiscal.

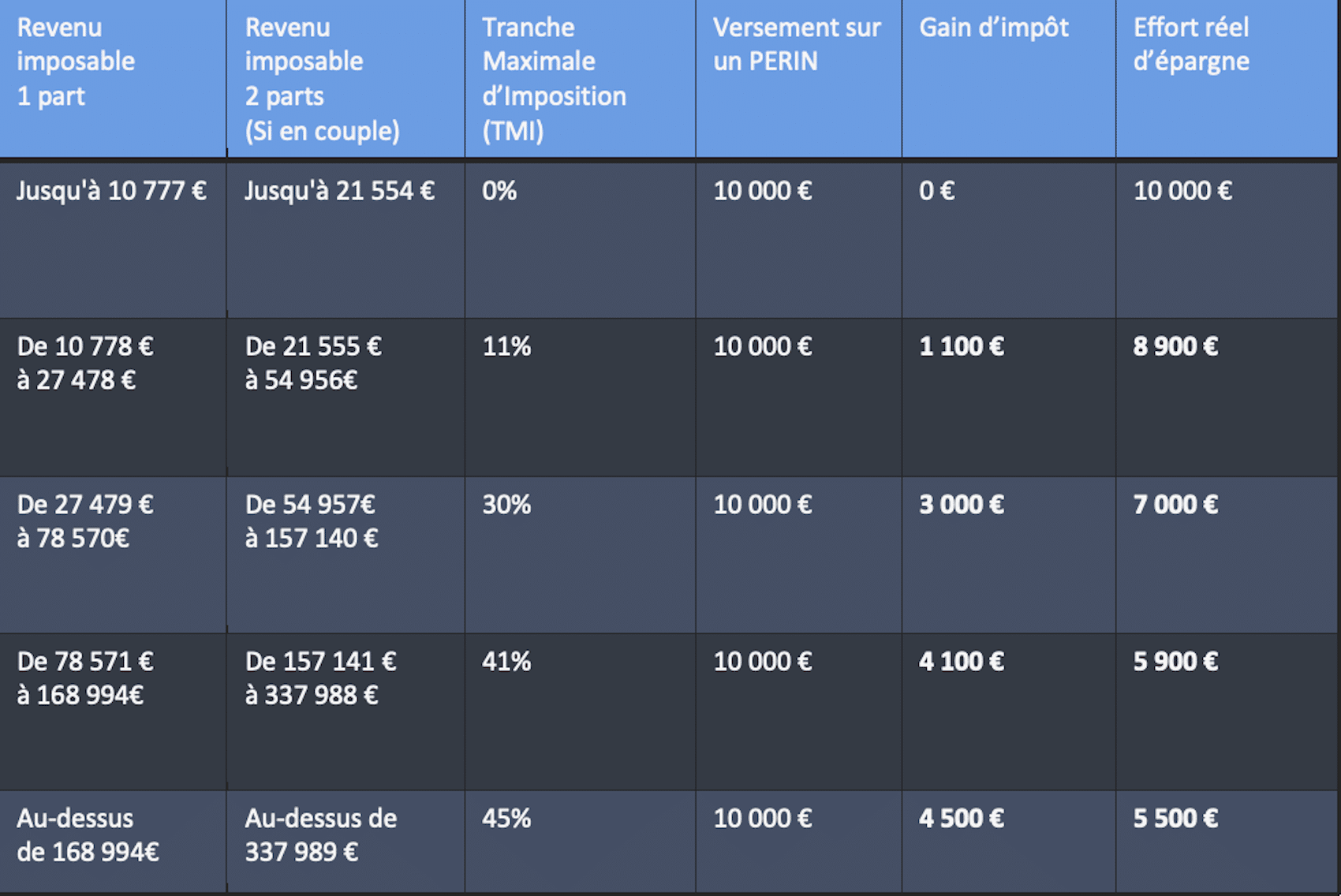

L’économie d’impôt est calculée à partir de la tranche marginale d’imposition (TMI). Elle dépend du revenu imposable comme le montre le tableau ci-dessous, prenant en compte le barème 2023.

Quel gain d’impôt sur un PER pour 10 000 euros versé ?

Ouvrir un Plan d’Épargne Retraite dès à présent, et avant la fin de l’année, vous permettra donc de baisser votre revenu imposable de l’année, à travers la déduction fiscale, et donc de baisser le montant final de votre impôt.

Raison N°3 : L’âge joue en votre faveur

Principe et bienfaits des intérêts composés dans le cadre d’un PER

Pour vous montrer et vous expliquer le principe et les bienfaits des intérêts composés, voici un exemple chiffré.

Partons du principe que vous avez 30 ans et que vous décidez d’investir 5 000 euros par an dans un PER jusqu’à l’âge de 65 ans. Nous prenons pour hypothèse un rendement annuel moyen de 6% sur votre investissement (pour un profil d’investissement dynamique*). Vous investissez donc pendant 35 ans.

*l’objectif de rendement annuel dépend du profil de risque de l’investisseur.

Explication du fonctionnement :

Investissement initial : L’argent est investi dans divers instruments financiers. On peut retrouver des actions, des obligations et des fonds communs de placement. Cela dépendra de vos préférences et de votre tolérance au risque.

Intérêts composés : Chaque année, votre investissement initial génère un rendement de 6%, conformément à vos attentes (pour une prise de risque tolérée). Ce rendement est ajouté à votre capital initial, ce qui signifie que votre argent commence à générer des intérêts sur les intérêts précédemment gagnés. C’est le concept des intérêts composés.

Investissements annuels : Chaque année, vous continuez à investir 5 000 euros supplémentaires dans votre PER. Ces nouveaux investissements sont également soumis aux intérêts composés. Cela signifie qu’ils commencent également à générer des intérêts sur les années suivantes.

Augmentation progressive : Au fil des ans, votre capital continue de croître, et grâce aux intérêts composés, il croît de manière exponentielle. Même si vous n’investissez que 5 000 euros par an, votre capital total augmente considérablement au fil du temps.

Cela signifie que plus vous investissez tôt, plus votre capital augmente rapidement.

Dans l’exemple ci-dessus, même si vous n’avez investi que 5 000 euros par an, votre capital total aurait atteint près de 604 000€, avec une plus-value de 424 000€.

En résumé, les intérêts composés dans le cadre d’un PER sont un outil puissant pour la constitution d’un capital de retraite significatif. Commencer tôt et investir régulièrement peut vous permettre de profiter pleinement de cette stratégie d’épargne à long terme.

Anticiper est essentiel, n’attendez pas pour souscrire à votre PER : à mesure que la retraite se rapproche, l’efficacité du PER en tant que source de financement diminue !

Notre recommandation

N’attendez pas !

Commencez dès aujourd’hui à envisager le PER Individuel.

Il peut contribuer à sécuriser votre avenir financier et vous offrir une retraite confortable.

N’hésitez pas à nous contacter pour savoir :

– comment optimiser le PER Individuel ?

– comment l’intégrer de manière optimale dans VOTRE stratégie financière globale ?

Notre équipe d’experts est là pour vous guider tout au long du processus et vous aider à tirer le meilleur parti de cette opportunité exceptionnelle d’épargne retraite.