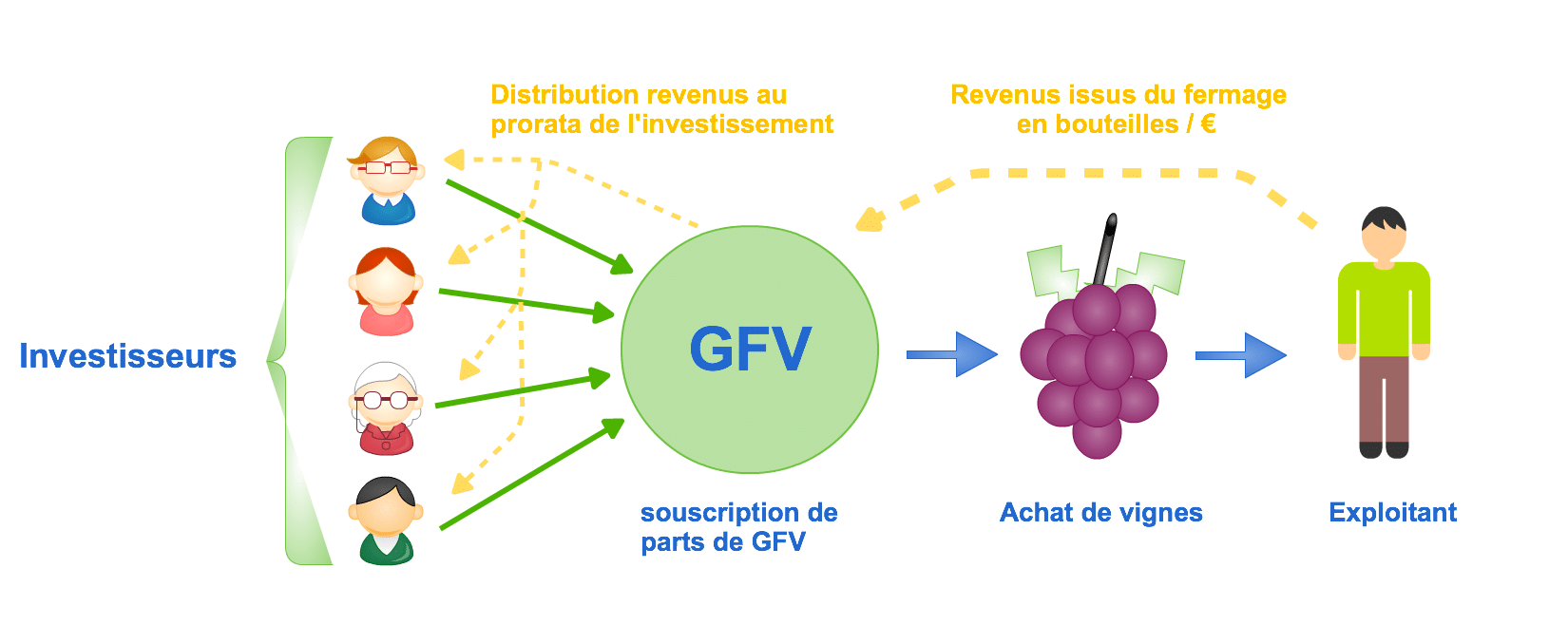

Dans le cadre d’un projet de diversification de patrimoine le cabinet IB gestion Privée vous propose différentes solutions d’investissements dont notamment Club GFV qui vous propose d’investir et de devenir propriètaire dans la vigne à travers les groupements fonciers viticoles.

Le principe du groupement foncier viticole

Le groupement foncier viticole est une société civile régie par la loi du 31 décembre 1970 ayant pour objectif la propriété collective d’une surface viticole.

C’est donc un groupement de particuliers investisseurs qui détiennent chacun une part du GFV proportionnelle à leur investissement et deviennent ainsi associés de la GFV. Cette société civile qui réunit un nombre limité d’associés devient au même titre que ses associés, propriétaire du domaine viticole.

Fonctionnement du groupement foncier viticole

La gérance du domaine viticole est confiée à un exploitant agricole au titre d’un bail à long terme. C’est par conséquent l’exploitant qui supporte seul les risques liés à la production et à la commercialisation du vin, les loyers devront toujours être versés. Les impôts foncier sont également à sa charge.

C’est généralement un investissement réalisé sur le long terme et il est conseillé de le conserver sur une durée minimum de 10 ans. Alliant plaisir, avantages fiscaux et stabilité, l’investissement en GFV est considéré comme un très bon outil de diversification.

Il existe deux moteurs de performance pour ce produit :

Les revenus issus du fermage

Ils sont distribués une fois par an et sont fonction de la quote-part détenue (en fonction de l’apport réalisé dans la société), ceux ci sont indexés sur la valeur de l’appellation fixée par arrêté préfectoral. Ces revenus peuvent être sous forme de loyers, ou de bouteilles de vins issues de la propriété, vous bénéficiez également d’un tarif « propriétaire » auprès de l’exploitant.

La revente de votre part de la société

La valorisation des GFV se fait à la fois par référence à l’évolution des valeurs foncières de l’appellation mais aussi par référence au domaine en question. Pour les GFV à capital fixe la revente est possible à tout moment sous forme de cession, et permet de réaliser une plus value. Dans ce cas des droits fixes seront supportés par le cessionnaire. Le retrait du capital est également possible pour les GFV à capital variable (pas d’exonération d’IFI pour ce produit), l’associé recevra, après avoir trouvé la contrepartie, la valeur correspondant au prix d’émission de la part, en vigueur au moment du retrait et ne supportera aucun frais. Les gains éventuels obtenus lors de la cession relèvent du régime des plus values de cession immobilière : c’est à dire avec un abattement de 10% par année de détention au delà de la cinquième année, auquel s’ajoute un abattement forfaitaire de 1000€, et taxé à 19% majoré des prélèvement sociaux.

La rentabilité de ce placement est de l’ordre de 1,5 à 4% par an environ, avec un rendement moyen calculé de 3%. Il est important de savoir que la notoriété du vin aura un impact négatif sur les rendements de l’investissement, en revanche elle s’avère bénéfique dans le cadre de la conservation du patrimoine ou bien dans le but de réaliser une plus value à long terme. De manière générale une forte notoriété apporte une meilleure protection à l’investisseur.

Intérêts du groupement foncier viticole

Ce placement est intéressant dans un objectif de diversification, notamment pour les investisseurs intéressés par le secteur viticole. Il permet de lier le plaisir de ce secteur à ses avantages, sans se soucier de la gestion du domaine, et avec un ticket d’entrée très accessible (environ 5000€ en moyenne contre au minimum 1 millions pour une acquisition en direct).

Ses avantages fiscaux

- Si vous n’excédez pas 15000€ de revenus fonciers, vous pouvez bénéficier du régime micro-foncier, ainsi leur fraction imposable sera déterminée après l’application d’un abattement forfaitaire de 30% à défaut le revenu sera imposable au régime réel d’imposition.

- Dans ce cas contraire les revenus issus du GFV seront taxés au titre du régime des revenus fonciers soumis au barème progressif de l’impôt sur le revenu et aux prélèvements sociaux. La base d’imposition correspond au loyer. De manière générale, la dotation en bouteille a une valeur largement supérieure aux revenus fiscaux imposables.

Abattement Impôt sur le revenu :

| Années | Abattements |

|---|---|

| Au delà de la 5ème année de détention et jusqu’à la 21ème année. | 6% par an |

| La 22ème année | 4% |

| Au delà de la 22ème année | Exonération totale |

Abattement pour les prélèvements sociaux :

| Années | Abattements |

|---|---|

| De 5 à 21 ans | 1,65% |

| La 22ème année | 1,6% |

| Au delà de la 22ème année | 9% |

| A 30 ans de détention | Exonération totale |

Ce placement permet de profiter d’avantages fiscaux concernant l’IFI et les droits de succession.

- En effet après 2 ans de détention, un abattement sur l’IFI à hauteur de 75% sur la valeur des parts est possible avec un plafond de 101 897€, et 50% au delà de ce plafond.

- Pour ce qui est de la succession ou de la donation, un abattement de 75% est également possible dans la limite de 101 897€ par bénéficiaire et de 50% au delà, sous condition que les parts soient détenus depuis au moins 2 ans par le donateur, et qu’elles soient conservées au moins 5 ans par le donataire.

- Il est également possible de créer du déficit foncier dans le cas ou cet investissement est réalisé à l’aide d’un emprunt et d’en déduire les intérêts, ceux ci seront alors imputables sur le revenu global du GFV.

Cette exonération partielle est possible sous trois conditions cumulatives :

– les parts doivent être détenues au moins deux ans

– le GFV doit comprendre un bail à long terme d’au moins 18 ans adressé aux immeubles à destination agricole

– Interdiction par les statuts de l’exploitation en faire valoir direct

Les risques associés au GFV

Comme tout investissement en foncier ou en immobilier, il est nécessaire de rappeler qu’il est important de conserver les parts de GFV sur le moyen long terme afin de couvrir les frais d’établissement et d’actes au moins. Ce type de placement est peu risqué cependant il est important de citer les risques subsistant :

- Le risque de liquidité : lié à la revente des parts de GFV. Cet investissement n’est pas liquide cependant il est possible de vendre ses parts dans des conditions différentes en fonction du type de capital (fixe ou variable). Une priorité de rachat est souvent donnée à l’exploitant (à voir dans les statuts) puis aux autres associés du GFV.

- Le risque de perte en capital : c’est un placement non garantie en capital et en rendement, il est susceptible d’engendrer des pertes en cas de contexte économique défavorable ou bien d’une mauvaise gestion.

Exemple Patrimonial

Exemple 1 : Cas d’une succession

Madame X, détient des parts de GFV à hauteur de 50 000€, soit 10 parts à 5000€ depuis 2 ans.

Elle souhaite donner la nue propriété de ses parts à sa fille afin de conserver les revenus ainsi que les bouteilles issus du fermage. Au décès de madame X, sa fille deviendra pleine propriétaire des parts de GFV et n’aura ainsi pas de droits à payer sur l’usufruit obtenu de sa mère. Nous supposons ici que les abattements de donation ont déjà été utilisés.

| Valeur des parts de Madame X après l’abattement de 10% applicable au titre de la détention de parts minoritaires. | 50 000 x (1 – 10%) = 45 000 € |

| Valeur de la nue propriété correspondant à 60% des parts | 45 000 x 60% = 27 000 € |

| Valeur taxable après l’abattement de 75% lié à la succession (dans la limite de 101 897€) | 27 000 x (1 -75%) = 6 750 € |

| Droits théoriques de 5% | 337,5€ |

Les droits de donation sont ici de 337,5€ pour transmettre 50 000€ de GFV en nue-propriété. Si le bien est transmis en pleine propriété, alors le montant de ces droits de donation serait de 7198,30 €, ce qui permet de réaliser gain total de 6 860,8€ .

Exemple 2 : L’exonération IFI

Monsieur H détient des parts de GFV à hauteur de 150 000€ depuis 2 ans. Il va donc pouvoir à présent bénéficier de l’exonération partielle d’IFI prévue à l’article 885H du code général des impôts à savoir 75% pour la parts inférieur à 101 897€ et 50% au delà. Dans notre cas la valeur imposable à l’IFI est :

101 897 x (1-0,75) + ((150 000 – 101897) x 50%) = 49 526€

Pour un taux marginal d’imposition à 0,5% Monsieur H réalise une économie annuelle de 503€ sur son imposition IFI soit 0,34% du montant de ses parts souscrites.

N’hésitez pas à visiter notre site www.club-gfv.com pour découvrir toutes nos offres et les avantages de nos différents groupements fonciers viticoles.